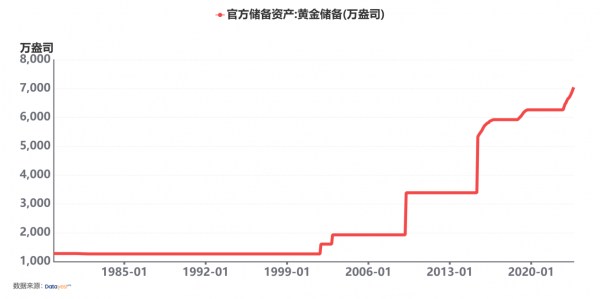

经济观察网 记者 邹永勤 10月7日,国家外汇管理局统计数据显示,截至2023年9月末,我国央行黄金储备规模已达7046万盎司,比8月末的6962万盎司增加了84万盎司,且是历史上首次突破7000万盎司大关。

连续11个月增持

记者留意到,这是自2022年11月份以来,央行黄金储备规模连续第11个月呈现正增长。通联数据Datayes!的统计显示,在2019年9月至2022年10月间,央行的黄金储备规模一直维持在6264万盎司不变。但从2022年11月开始,其规模数据出现持续增加,且递增幅度有越来越大的趋势。

具体来看,2022年11月至2023年9月,央行的黄金储备规模分别为6367万盎司、6464万盎司、6512万盎司、6592万盎司、6650万盎司、6676万盎司、6727万盎司、6795万盎司、6869万盎司、6962万盎司、7046万盎司。也就是说,在11个月的时间里,央行黄金储备累计增加了782万盎司,并一举突破7000万盎司大关,达到7046万盎司。

在我国央行黄金储备规模持续增加的同时,全球央行也掀起了购金热潮。据世界黄金协会发布的数据,在今年上半年全球央行购金量达到创纪录的387吨后,各国央行在7、8月份继续大规模购买黄金,其中8月份购买77吨黄金,环比7月增加了38%。

虽然我国央行黄金储备规模连续11个月正增长且突破了7000万盎司,但黄金储备数据在官方总储备的占比仅4%,仍然远低于一些黄金储备较多的国家。世界黄金协会的数据显示,截至2023年7月底,黄金储备较多的美国、德国、意大利、法国、俄罗斯五个国家,其黄金储备占总储备的比例分别为68.8%、67.9%、65.1%、66.8%、25%。我国央行黄金储备排在第7位,但在总储备中的占比却仅有4%。

那么,在经过11个月连续正增长后,我国央行还会继续增持黄金储备吗?

“我们认为,短期之内我国大概率还将继续增持黄金储备。”10月8日,英大证券公司首席宏观经济学家郑后成在接受记者采访时如是称。他同时表示,之所以做出这一判断,最主要的依据有两个:“第一,美联储持续加息,在短期拉升美元指数的同时,不可避免地对美国宏观经济形成较大压力,进而在中长期对美元指数形成利空。黄金与美元一样,均属于货币范畴,二者具有替代关系。在中长期美元指数下行的背景下,黄金的替代效应凸显,包括央行在内的市场对黄金的需求量上升。第二,我们认为,国际金价大概率会呈现‘中短期上行,中期承压,长期上行’的走势,具有‘波浪式前进,螺旋式上升’的特征。在此背景下,增持黄金具有较强的保值增值功能,对我国官方储备资产形成支撑。”

图1:我国央行黄金储备趋势图

通联数据Datayes!的统计显示,我国央行黄金储备在2001年11月份前一直维持1267万盎司的规模多年不变。但从2001年12月份开始到现在,我国央行先后共掀起了四轮增持黄金潮;在前三轮增持中,每次增持期间及其后一段时间内,黄金价格均走出一定的上涨行情,从而使得增持的黄金储备不但保值增值,更对我国官方储备资产形成支撑。

其中,第一轮黄金增持发生在2001年12月至2002年12月,持续时间12个月,黄金储备规模从1267万盎司增加至1929万盎司,增加幅度为52%;期间国际黄金价格从274.9美元/盎司涨至348.2美元/盎司,涨幅为27%。

第二轮黄金增持发生在2009年4月份,仅仅一个月,黄金储备规模就从1929万盎司跃升至3389万盎司,增加幅度为76%。国际黄金价格在2009年4月份下跌3.4%后,当年5月份立即大涨9.98%,其后更是走出了一轮大牛市行情。

第三轮黄金增持潮发生在2015年6月至2019年9月,持续了3年零3个月,黄金储备规模从3389万盎司增加至6264万盎司,增加幅度为85%;期间国际黄金价格从1190.5美元/盎司涨至1478.3美元/盎司,涨幅为24%。之后,国际黄金价格继续大幅攀升,并于2020年8月份创出了2089.2美元/盎司的历史最高纪录。

国庆期间金价大跌

虽然中国央行此前三轮增持潮,国际黄金价格后续均出现大涨,但从2022年11月开始的第四轮增持潮,国际金价的表现却似乎与以往不同。

在央行增持的第一个月(即2022年11月),国际黄金价格虽然以单月大涨8.95%的高姿态一举摆脱此前连跌7个月的颓势,其后更是一路上涨并于2023年5月份逼近历史高点2089.2美元/盎司,但此后国际黄金价格即开始走软。

在中秋、国庆双节期间,国际黄金价格更是迎来了一波快速下跌:自9月25日至10月5日,国际黄金价格连跌9天。虽然在10月6日反弹了0.83%,但假日期间累计跌幅仍高达5.45%,且10月6日的低点1823.5美元/盎司已创下今年3月以来价格新低,离年内最低点1810.8美元/盎司仅一步之遥。

目前来看,中国央行的第四轮黄金储备增持潮似乎仍未结束。那么,黄金价格接下来的走势又将如何呢?

对此,国开证券的分析师孟业雄在10月7日的研究报告中表示,近期黄金价格明显下挫主要受三大因素影响:一是近期10年期美债收益率持续走高,10月3日飙升到4.81%,非常接近2007年的高位;二是美元指数自7月以来迎来一波明显上涨,10月3日达到107.35的小高点;三是美联储官员近期一致认为利率将不得不在很长一段时间内保持高位,这一表态超出市场预期,目前,降息预期已推迟至明年7月底。另外,10月7日公布的美国9月非农数据亦显示,就业市场保持强劲,不会对进一步加息造成掣肘。

因此,孟业雄认为,在美国就业市场强劲、美国政府“停摆”风险犹存、美国众议长麦卡锡被投票罢免等经济和政治因素的综合影响下,国际黄金价格“后市走势或现明显震荡”。

但亦有市场人士对黄金后市走势持相对乐观的态度。职业投资者李德明对记者表示,虽然短期内美国经济数据表现强劲导致金价上行可能受到一些扰动,但随着全球央行的持续增持及黄金消费量的增长,再叠加近期中东局势的进一步恶化,黄金“易涨难跌”应是大势所趋。

光大证券的分析师唐佳睿则更为乐观。她在10月7日的研究报告中强调,虽然国庆假期期间金价跌幅较大,短期黄金珠宝相关零售额或受一定影响,“但我们依旧看好黄金珠宝赛道的长期发展态势。”